Introduction

A partir du 1er janvier 2024, un relèvement des taux de TVA entrera en vigueur, suite à la votation du 25 septembre 2022 sur “L’Arrêté fédéral sur le financement additionnel de l’AVS par le biais d’un relèvement de la TVA “.

L’objectif de cet article est de montrer quelles sont les conséquences de cette situation sur les taux de TVA et la fourniture de services. Il s’agit en outre de savoir quelles sont les conversions ou les particularités à prendre en compte dans Atlanto, afin que les factures soient établies avec les taux de TVA corrects et que les factures / charges reçues soient correctement comptabilisées.

Les paragraphes suivants traitent principalement de la gestion des changements au sein d’Atlanto. Des explications détaillées sur la modification sont disponibles sous les deux sources suivantes de l’Administration fédérale des contributions :

- AFC Info TVA 19 : Publications web sur la TVA (admin.ch)

Nouveaux taux de TVA à partir du 1er janvier 2024

Les taux d’imposition suivants s’appliqueront à partir du 1er janvier 2024 :

| Auparavant | Nouveau | |

| Taux normal | 7,7% | 8,1% |

| Taux réduit | 2,5% | 2,6% |

| Taux spécial pour l’hébergement | 3.7% | 3,8% |

Les taux de la dette fiscale nette s’adaptent également, ils évoluent comme suit :

| jusqu’au 31.12.2023 | à partir du 1.1.2024 |

| 0,1% | 0,1% |

| 0.6% | 0.6% |

| 1.2% | 1,3% |

| 2,0% | 2,1% |

| 2.8% | 3.0% |

| 3,5% | 3.7% |

| 4.3% | 4,5% |

| 5.1% | 5.3% |

| 5.9% | 6,2% |

| 6,5 % | 6,8% |

Le moment de la fourniture de la prestation comme critère pour le taux applicable

Ce n’est ni la date de facturation ni celle du paiement qui sont déterminantes pour le taux de TVA applicable, mais le moment où la prestation est fournie (art. 115, al. 1, LTVA). Pour les prestations périodiques (p. ex. abonnement), c’est la période de fourniture de la prestation qui est déterminante. Les prestations fournies jusqu’au 31 décembre 2023 sont soumises aux taux de TVA précédents. Les services fournis à partir du 1er janvier 2024 seront soumis aux nouveaux taux de TVA.

Lorsque des prestations soumises à la fois aux anciens et aux nouveaux taux en raison de la période à laquelle elles ont été fournies figurent sur la même facture, la date ou la période à laquelle elles ont été fournies et la part du montant correspondant à chacune d’elles doivent être indiquées séparément. Les factures relatives à des prestations soumises aux nouveaux taux de TVA doivent être facturées avec les nouveaux taux d’impôts. La répartition correcte des prestations entre l’ancien et le nouveau taux d’imposition peut se faire d’une autre manière (art. 81, al. 3, LTVA).

Conversion des taux de TVA dans Atlanto

Le chapitre suivant aborde les adaptations dans Atlanto pour décompter aussi bien la TVA que la TVA déductible avec les taux corrects.

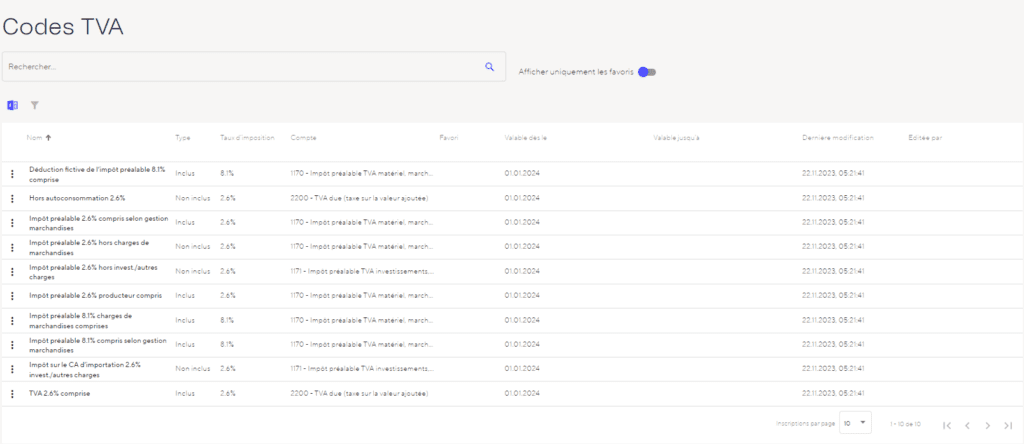

Importation des nouveaux taux de TVA

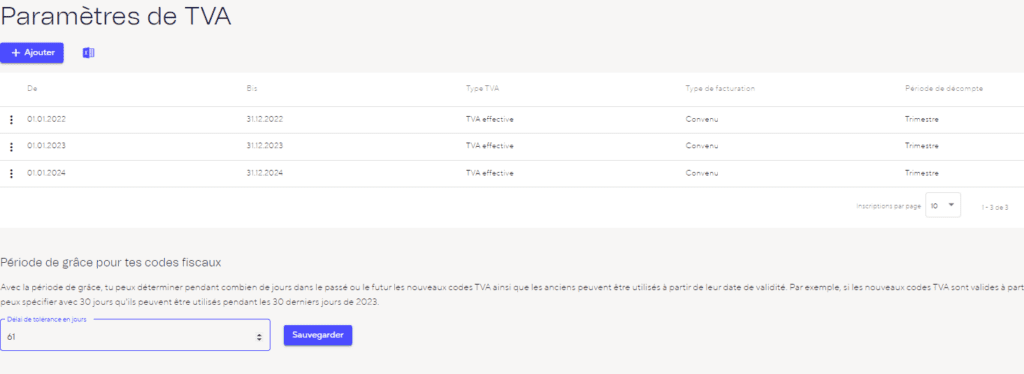

Les nouveaux taux de TVA sont automatiquement importés dans Atlanto. Ainsi, aucune adaptation n’est nécessaire de la part des utilisateurs. Sous les paramètres de la comptabilité, on peut voir tous les taux de TVA qui pourraient s’appliquer aux écritures concernées :

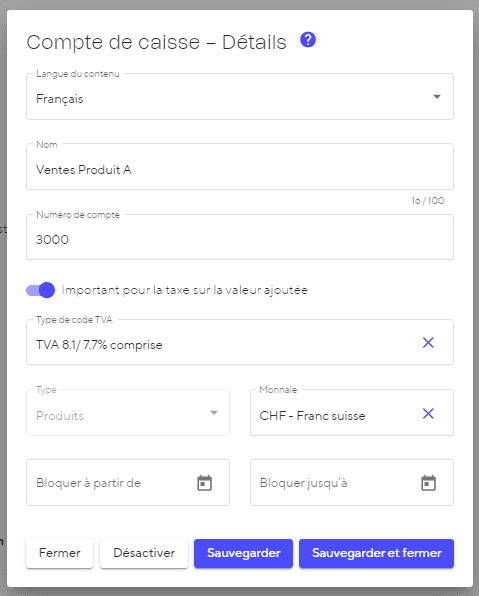

Effets sur les taux de TVA enregistrés dans le plan comptable

Dans Atlanto, il est possible d’enregistrer des taux de TVA sur les comptes du plan comptable, qui sont alors immédiatement proposés lors de la sélection de ce compte pour la création d’une écriture. Les nouveaux taux sont ajoutés en fonction des paramètres des comptes concernés. Selon qu’il s’agit d’une inscription en 2023 ou en 2024, l’ancien ou le nouveau taux est proposé. Mais ceux-ci peuvent ensuite être adaptés en conséquence.

Exemple de plan comptable (aussi bien le nouveau que l’ancien taux de TVA sont visibles) :

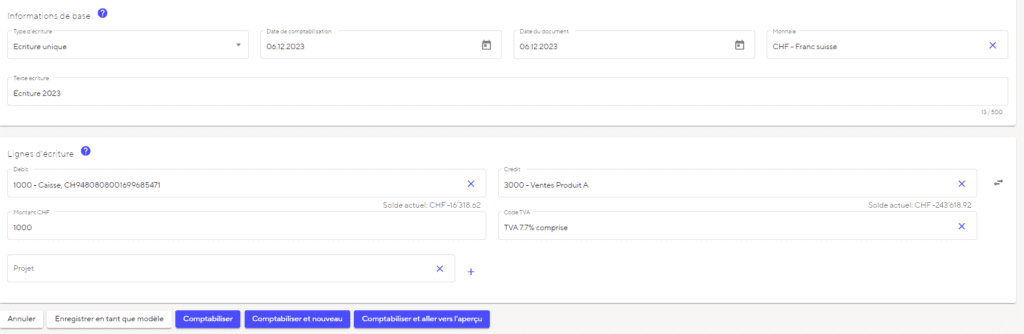

Création de l’écriture en 2023 (l’ancien taux de TVA est automatiquement inséré) :

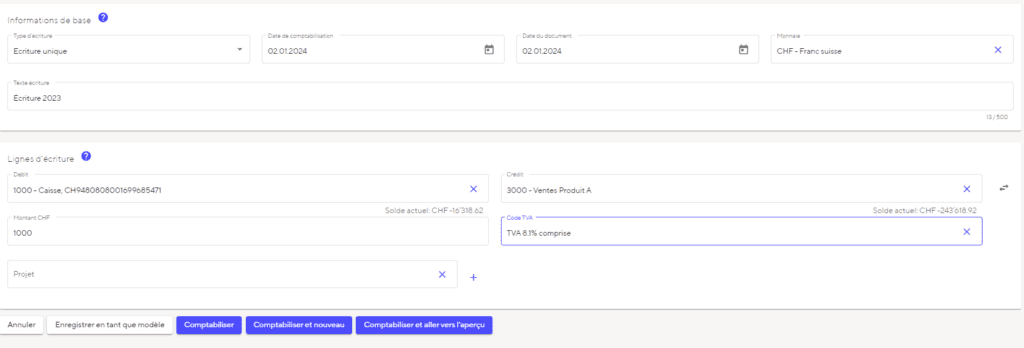

Création de l’écriture en 2024 (le nouveau taux de TVA est automatiquement inséré) :

Déterminer la période de validité des anciens ou des nouveaux taux de TVA

Certaines prestations pour l’année 2024 seront déjà facturées en 2023, auquel cas les nouveaux taux de TVA s’appliqueront. Pour ce faire, il faut définir dans les paramètres le nombre de jours (période de grâce) dans le passé ou dans le futur pendant lesquels les enregistrements respectifs sont valables.

Ci-joint deux exemples à titre d’illustration :

Supposons que l’on souhaite publier une facture le 1er novembre 2023 avec le nouveau taux de TVA, le période de grâce alors être de 30 jours.

Si, au 1er mars 2024, une facture est facturée avec un ancien taux de TVA, le période de grâce doit être de 61 jours.

Ce période de grâce peut être défini dans les paramètres de la comptabilité sous Paramètres de TVA :

Effet sur les taux de TVA enregistrés pour les produits

Pour les produits, il est possible de définir le compte de revenus. Lors de la facturation, le taux de TVA respectif du compte de produits correspondant est proposé sur le produit. Si la facture est établie en 2023, l’ancien taux de TVA sera automatiquement proposé. Le nouveau taux de TVA sera appliqué aux factures émises en 2024.

Ajouter une période de TVA

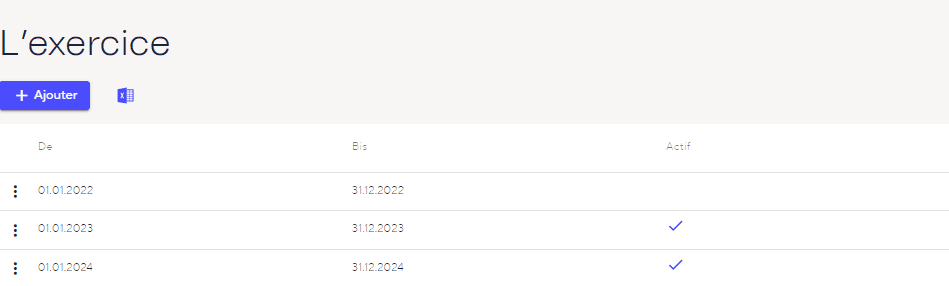

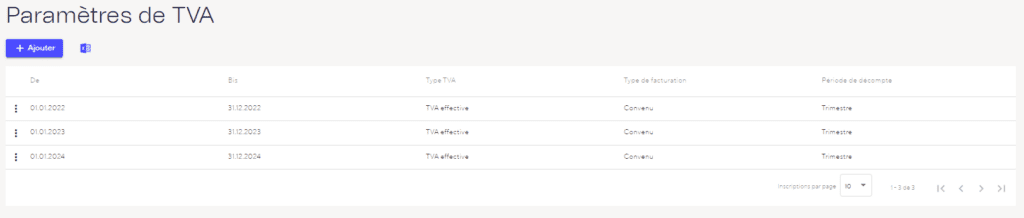

Pour que les écritures puissent être effectuées en 2024, il est important d’ouvrir dans les paramètres aussi bien l’exercice comptable pour l’année 2024 que la période de TVA :

Exercice comptable :

Période de TVA :

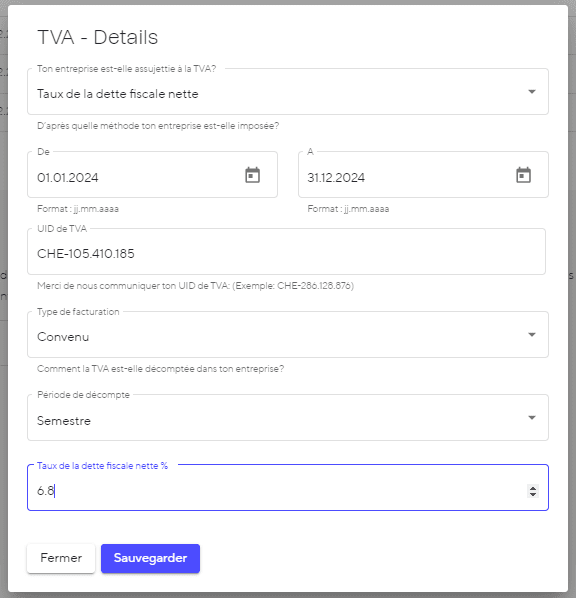

Particularité du taux de la dette fiscale nette

Pour le taux de la dette fiscale nette, il est important que le taux adapté soit enregistré pour la nouvelle période de TVA. Voir à ce sujet le tableau ci-dessus avec les taux de TVA modifiés :

De plus, avec la méthode des taux de la dette fiscale nette, il faut tenir compte du fait que les factures émises en 2024 auront le nouveau taux de TVA sur la facture (par exemple 8,1%). C’est pourquoi il est recommandé d’établir deux factures (une pour l’année 2023 et une pour l’année 2024), même avec la méthode des taux de la dette fiscale nette.

L’impôt préalable n’est pas pertinent dans la méthode des taux de la dette fiscale nette, car seul le chiffre d’affaires est imposé.

Représentation des différents cas d’affaires dans Atlanto

Le chapitre suivant dresse la liste des différents cas d’affaires (p. ex. établir des factures, comptabiliser les factures reçues, loyers/abonnements) et présente des recommandations concrètes pour Atlanto.

Facturation aux clients

Si une facture est établie dans le module de vente, la date du document (date de la facture) est déterminante pour savoir quelle TVA est indiquée. Si des prestations ont été fournies en 2023, la facture devrait également être établie en 2023. Pour les prestations fournies en 2024, la facture devrait également être établie en 2024.

Pour les prestations qui s’étendent sur plusieurs années (p. ex. abonnements, projets qui se poursuivent au-delà de l’année), nous recommandons d’établir deux factures. Cela signifie qu’une facture sera établie avec les anciens taux de TVA pour les prestations de l’année 2023, puis une facture séparée sera établie avec les nouveaux taux de TVA pour les prestations de l’année 2024.

Si toutefois des factures devaient être établies sur plusieurs années, il est possible de sélectionner et de facturer sur les différents produits aussi bien les nouveaux que les anciens codes TVA.

Copie de factures

Dans le module de vente, il est possible de copier des factures créées. La date du document concerné (date de la facture) est reprise dans la copie. Si celle-ci se situe en 2024, les nouveaux taux de TVA seront automatiquement appliqués. Si c’est encore en 2023, les anciens taux de TVA restent en vigueur.

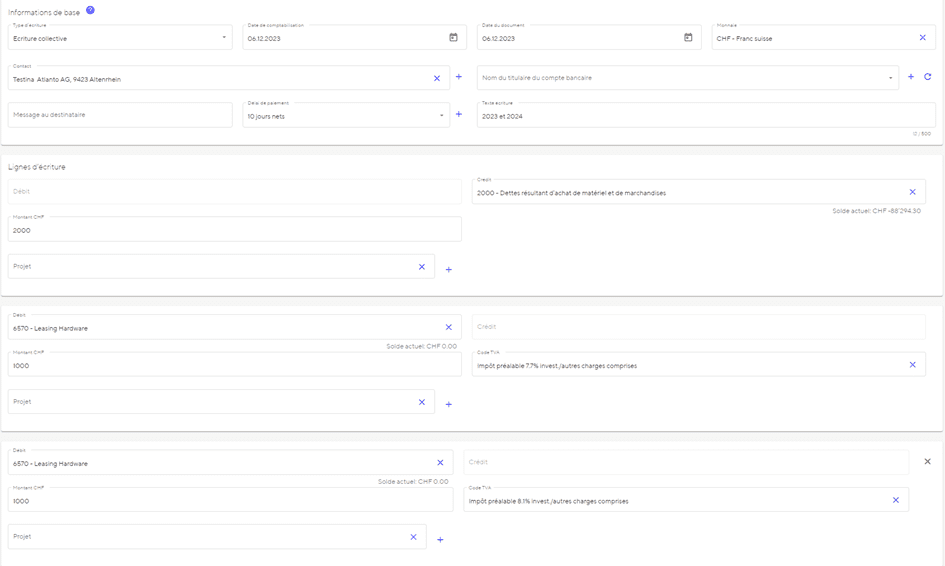

Facture reçue de fournisseurs avec deux taux de TVA

Il se peut qu’à partir du 3e trimestre 2023, des factures de fournisseurs (p. ex. droits de licence Microsoft, programmes antivirus, journaux) contenant des prestations interannuelles soient envoyées. Dans ce cas, les prestations de l’année 2024 doivent déjà être déclarées avec les nouveaux taux de TVA.

Dans Atlanto, une écriture collective doit être saisie pour un tel cas, qui sépare la dette en une partie pour l’année 2023 et une partie pour l’année 2024. Cela pourrait se présenter comme suit :

Il est important de noter que la délimitation dans Atlanto ne se fait pas manuellement. Même après l’introduction des nouveaux taux de TVA, les prestations devraient être délimitées pour l’année 2024.

Factures reçues de fournisseurs avec un nouveau taux de TVA en 2023

Dans ce cas, il faut également adapter le taux de TVA lors de l’imputation et choisir le nouveau taux de TVA au lieu de l’ancien. La délimitation s’effectue de la même manière que dans le cas décrit ci-dessus.

Factures reçues de fournisseurs avec l’ancien taux de TVA en 2024

Dans ce cas, il faut également adapter le taux de TVA lors de l’imputation et choisir l’ancien taux de TVA en 2024 au lieu du nouveau. La délimitation s’effectue de la même manière que dans le cas décrit ci-dessus.

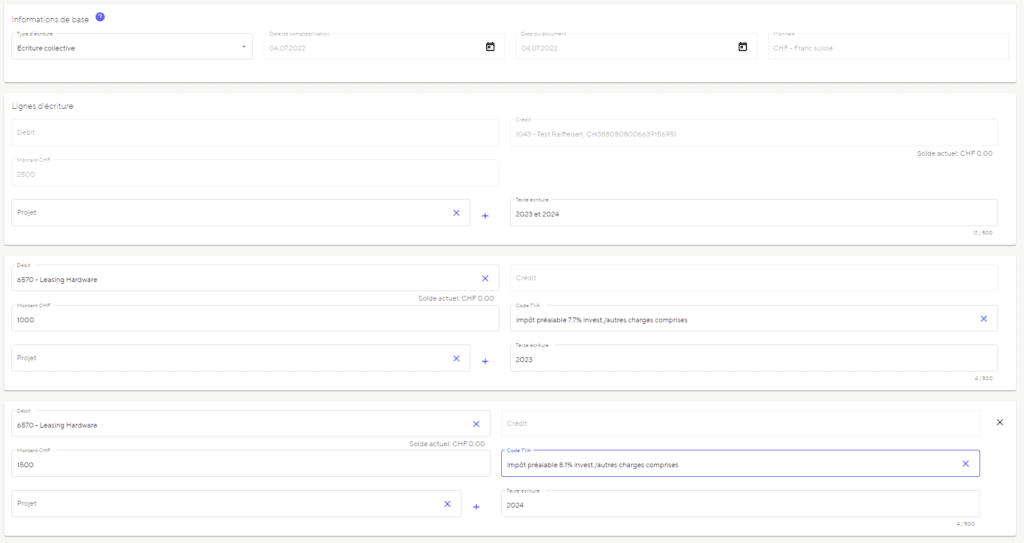

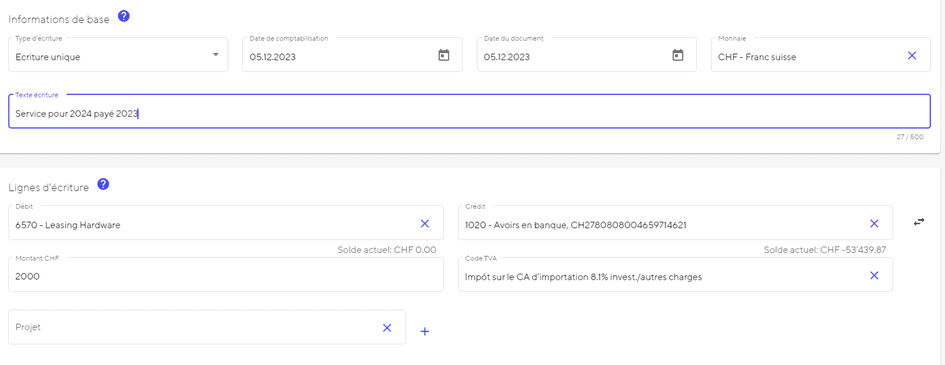

Ecritures manuelles ou écritures via les mouvements bancaires

Dans les cas où aucune comptabilité des postes ouverts n’est tenue pour les dettes, les écritures sont soit effectuées manuellement, soit comptabilisées directement à partir des mouvements bancaires.

Si le paiement a été effectué en 2023, le système proposera automatiquement les anciens taux de TVA. Mais s’il s’agit de factures qui contiennent soit deux taux de TVA, soit uniquement le nouveau taux de TVA, le code TVA doit également être modifié, soit comme écriture collective, soit comme écriture individuelle :

Écriture collective :

Écriture individuelle :

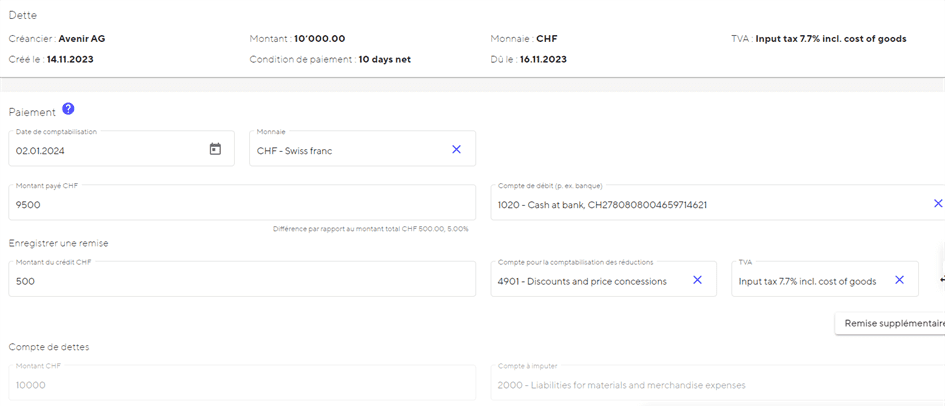

Réductions de la rémunération / Escomptes

Les réductions de la rémunération (escomptes, rabais, réclamations ou pertes) pour les prestations de 2023 doivent être corrigées avec le taux d’imposition actuel.

Dans Atlanto, cela peut être fait lors de la comptabilisation du paiement ou ultérieurement au moyen d’une comptabilisation manuelle.

Comptabilisation du paiement :

Comptabilité des salaires

Si des frais sont payés, des réductions de l’impôt préalable sont également effectuées dans certaines circonstances. Dans ce cas, c’est la date d’enregistrement qui est pertinente. Si des frais sont payés en 2024 pour l’année 2023, le nouveau taux de TVA doit être remplacé par l’ancien.

Établissement du décompte TVA

Le nouveau formulaire TVA pourra être établi pour la première fois à partir du 3e trimestre 2023. Dans ce cas, les prestations facturées à l’ancien taux sont indiquées dans une colonne séparée et les prestations facturées au nouveau taux de TVA sont indiquées dans les colonnes valables à partir du 1.1.2024. Les prestations facturées au nouveau taux de TVA sont indiquées dans une colonne séparée.

Support

Notre support client se tient à votre disposition pour répondre à vos questions ou à vos doutes.