Einleitung

Ab dem 1. Januar 2024 tritt eine Erhöhung der Mehrwertsteuer in Kraft, die aus der Abstimmung vom 25. September 2022 über den “Bundesbeschluss über die Zusatzfinanzierung der AHV durch eine Erhöhung der Mehrwertsteuer” resultiert.

In diesem Beitrag geht es darum aufzuzeigen, welche Auswirkungen dies auf die Mehrwertsteuersätze und die Leistungserbringung hat. Zudem geht es darum, welche Umstellungen oder Besonderheiten in Atlanto zu beachten sind, sodass die Rechnungen mit den korrekten Mehrwertsteuersätzen gestellt werden und die erhaltenen Rechnungen / Aufwände korrekt verbucht werden.

Im Nachfolgenden wird vor allem auf die Handhabung der Änderungen innerhalb von Atlanto eingegangen. Detaillierte Ausführungen zur Änderung sind unter folgenden beiden Quellen der Eidgenössischen Steuerverwaltung ersichtlich:

- ESTV MWST-Info 19: Mwst-Webpublikationen (admin.ch)

Neue MWST-Sätze ab 1. Januar 2024

Ab dem 1. Januar 2024 gelten folgende Steuersätze:

| Bisher | Neu | |

| Normalsatz | 7.7% | 8.1% |

| Reduzierter Satz | 2.5% | 2.6% |

| Sondersatz für Beherbergungsleistungen | 3.7% | 3.8% |

Die Saldosteuersätze passen sich ebenfalls an, diese verändern sich wie folgt:

| Saldosteuersätze bis 31.12.2023 | Saldosteuersätze ab 1.1.2024 |

| 0.1% | 0.1% |

| 0.6% | 0.6% |

| 1.2% | 1.3% |

| 2.0% | 2.1% |

| 2.8% | 3.0% |

| 3.5% | 3.7% |

| 4.3% | 4.5% |

| 5.1% | 5.3% |

| 5.9% | 6.2% |

| 6.5% | 6.8% |

Zeitpunkt der Leistungserbringung als Massstab für den anzuwenden Steuersatz

Massgebend für den anzuwendenden Steuersatz sind weder das Datum der Rechnungsstellung noch der Zahlung, sondern der Zeitpunkt der Leistungserbringung (Art. 115 Abs. 1 MWSTG). Bei periodischen Leistungen (z. B. Abonnement) ist der Zeitraum der Leistungserbringung entscheidend. Bis zum 31. Dezember 2023 erbrachte Leistungen unterliegen den bisherigen Steuersätzen. Ab dem 1. Januar 2024 erbrachte Leistungen den neuen Steuersätzen.

Werden Leistungen, die aufgrund des Zeitraumes ihrer Erbringung sowohl den bisherigen als auch den neuen Steuersätzen unterliegen, auf derselben Rechnung aufgeführt, sind das Datum oder der Zeitraum der Leistungserbringung und der jeweils darauf entfallende Betragsanteil getrennt auszuweisen. Rechnungen für Leistungen, die im neuen Jahr stattfinden werden, sind mit den neuen Steuersätzen abzurechnen. Die korrekte Zuteilung der Leistungen auf den bisherigen und den neuen Steuersatz kann auch auf andere Art stattfinden (Art. 81 Abs. 3 MWSTG).

Folgender Entscheidungsbaum, der von der ESTV in der MWST-Info 19 veröffentlicht wurde, kann als Hilfe für die Wahl des richtigen MWST-Satzes dienen:

Umstellung Mehrwertsteuersätze in Atlanto

Das folgende Kapitel geht auf die Anpassungen in Atlanto ein, um sowohl Umsatzsteuer als auch die Vorsteuer mit den richtigen Sätzen abzurechnen.

Import der neuen MWST-Sätze

Die neuen MWST-Sätze werden in Atlanto automatisch importiert. Damit sind keine Anpassungen durch die User notwendig. Unter den Einstellungen der Buchhaltung sind alle MWST-Sätze ersichtlich, die für die jeweiligen Buchungen gelten könnten:

Auswirkungen auf die hinterlegten MWST-Sätze im Kontenplan

In Atlanto besteht die Möglichkeit, auf den Konten im Kontenplan MWST-Sätze zu hinterlegen. Wird bei der Erstellung einer Buchung ein Konto ausgewählt, wird automatisch der richtige MWST-Satz vorgeschlagen. Die neuen Sätze werden entsprechend der Einstellungen auf den jeweiligen Konten ergänzt. Je nachdem, ob es sich um eine Buchung im Jahr 2023 oder 2024 handelt, wird der alte oder neue Satz vorgeschlagen. Diese können aber dann auch entsprechend angepasst werden.

Beispiel Kontenplan (sowohl neuer als auch alter MWST-Satz sind ersichtlich):

Erstellung Buchung im Jahr 2023 (alter MWST-Satz wird automatisch eingefügt):

Erstellung Buchung im Jahr 2024 (neuer MWST-Satz wird automatisch eingefügt):

Gültigkeitsperiode der alten bzw. neuen MWST-Sätze bestimmen

Teilweise werden Leistungen für das Jahr 2024 bereits im Jahr 2023 in Rechnung gestellt, in diesem Fall gelten die neuen MWST-Sätze. Dazu muss in den Einstellungen bestimmt werden, wie viele Tage in Vergangenheit bzw. in die Zukunft die jeweiligen Sätze gültig sind.

Anbei zwei Beispiele zur Illustration:

Angenommen man will eine Rechnung am 1. November 2023 mit dem neuen MWST-Satz ausschreiben, dann muss die Karenzzeit 30 Tage betragen.

Falls am 1. März 2024 eine Rechnung mit einem alten MWST-Satz in Rechnung gestellt wird, dann muss die Karenzzeit 61 Tage betragen.

Diese Karenzzeit kann unter den Einstellungen der Buchhaltung unter MWST-Einstellungen festgelegt werden:

Auswirkung auf die hinterlegten MWST-Sätze bei Produkten

Bei den Produkten kann das Ertragskonto hinterlegt werden. Bei der Rechnungsstellung wird auf dem Produkt der jeweilige MWST-Satz vom entsprechenden Ertragskonto vorgeschlagen. Sofern die Rechnung im Jahr 2023 erstellt wird, wird automatisch der alte MWST-Satz vorgeschlagen. Bei Rechnungsstellungen im Jahr 2024 wird der neue MWST-Satz gezogen.

Hinzufügen MWST-Periode

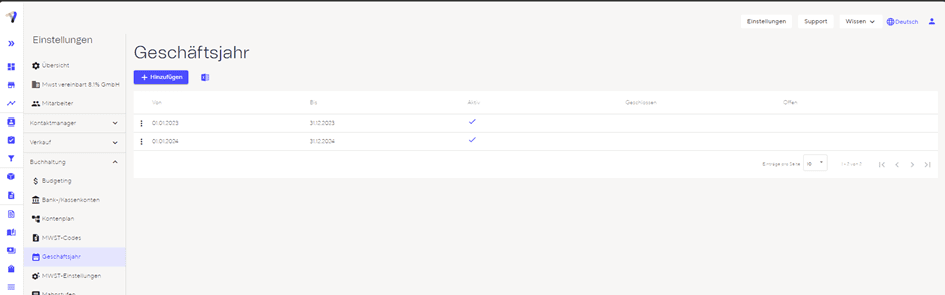

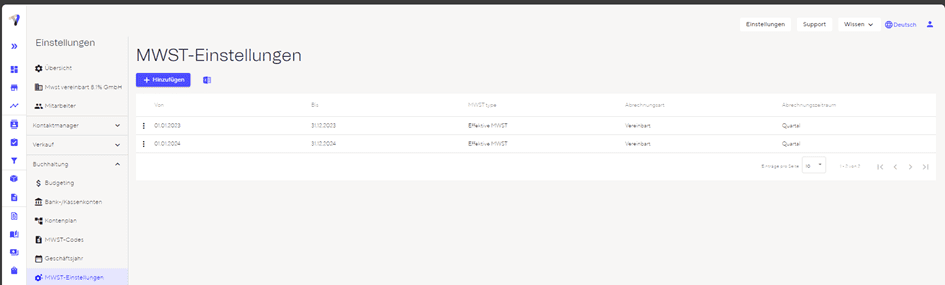

Damit Buchungen im Jahr 2024 gemacht werden können, ist es wichtig, dass in den Einstellungen sowohl das Geschäftsjahr für das Jahr 2024 als auch die MWST-Periode eröffnet werden:

Geschäftsjahr:

MWST-Periode:

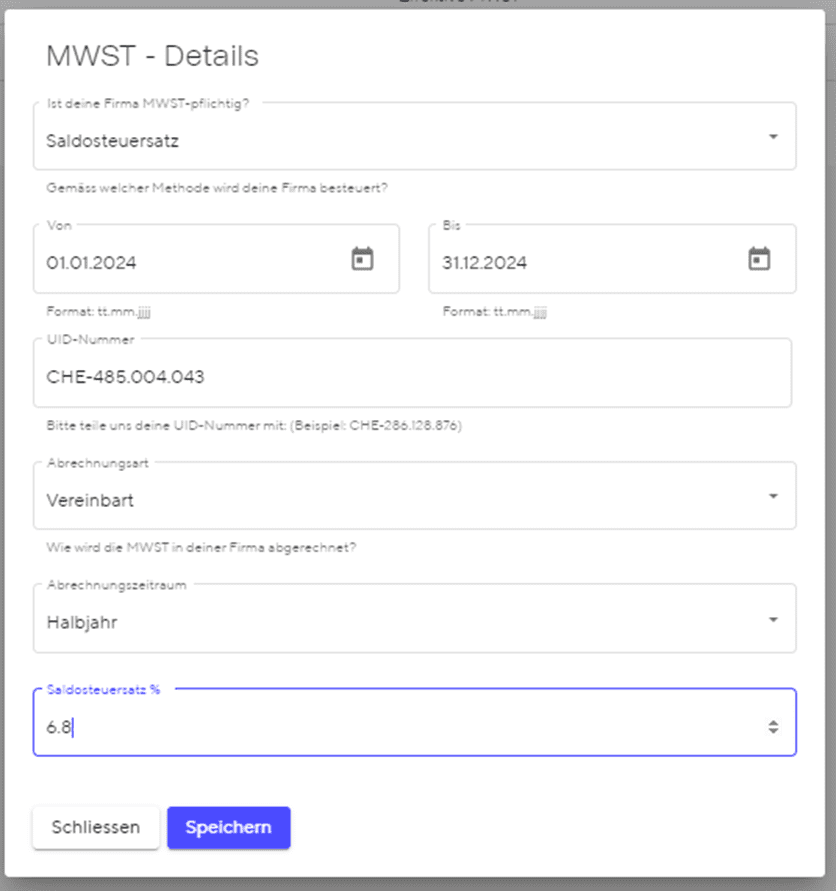

Besonderheit Saldosteuersatz

Beim Saldosteuersatz ist es wichtig, dass für die neue MWST-Periode der angepasste Satz hinterlegt wird. Siehe dazu obige Tabelle mit geänderten MWST-Sätzen:

Des Weiteren ist bei der Saldosteuersatzmethode zu berücksichtigen, dass Rechnungen, die im Jahr 2024 gestellt werden, den neuen MWST-Satz auf der Rechnung haben (z.B. 8.1%). Daher empfiehlt es sich auch bei der Saldosteuersatzmethode zwei Rechnungen zu stellen (eine für das Jahr 2023 und eine für das Jahr 2024).

Die Vorsteuer ist bei der Saldosteuersatzmethode nicht relevant, da nur der Umsatz besteuert wird.

Abbildung einzelner Business Cases in Atlanto

Im folgenden Kapitel werden die einzelnen Business Cases (z.B. Rechnungen schreiben, erhaltene Rechnungen verbuchen, Mietzins/Abos) aufgelistet, sowie konkrete Handlungsempfehlungen für Atlanto abgebildet.

Rechnungsstellung an Kunden

Wird im Verkaufsmodul eine Rechnung erstellt, so ist das Dokumentdatum (Rechnungsdatum) dafür massgebend, welche Mehrwertsteuer ausgewiesen wird. Sofern Leistungen im Jahr 2023 erbracht worden sind, sollte die Rechnung auch im Jahr 2023 gestellt werden. Bei Leistungen im Jahr 2024 sollte auch die Rechnung im Jahr 2024 gestellt werden.

Bei jahresübergreifenden Leistungen (z.B. Abos, Projekte, die über das Jahr hinaus gehen) empfehlen wir, zwei Rechnungen zu stellen. Dies bedeutet, dass für die Leistungen im Jahr 2023 eine Rechnung mit den alten MWST-Sätzen gestellt wird und dann eine separate Rechnung für die Leistungen im Jahr 2024 mit den neuen MWST-Sätzen.

Sollten aber Rechnungen trotzdem jahresübergreifend gestellt werden, können auf den einzelnen Produkten sowohl die neuen als auch die alten MWST-Codes gewählt und fakturiert werden.

Kopieren von Rechnungen

Innerhalb des Verkaufsmoduls besteht die Möglichkeit, erstellte Rechnungen zu kopieren. In der Kopie wird das jeweilige Dokumentdatum (Rechnungsdatum) übernommen. Ist dieses im Jahr 2024, werden automatisch die neuen MWST-Sätze gezogen. Ist es noch im Jahr 2023, bleiben die alten MWST-Sätze.

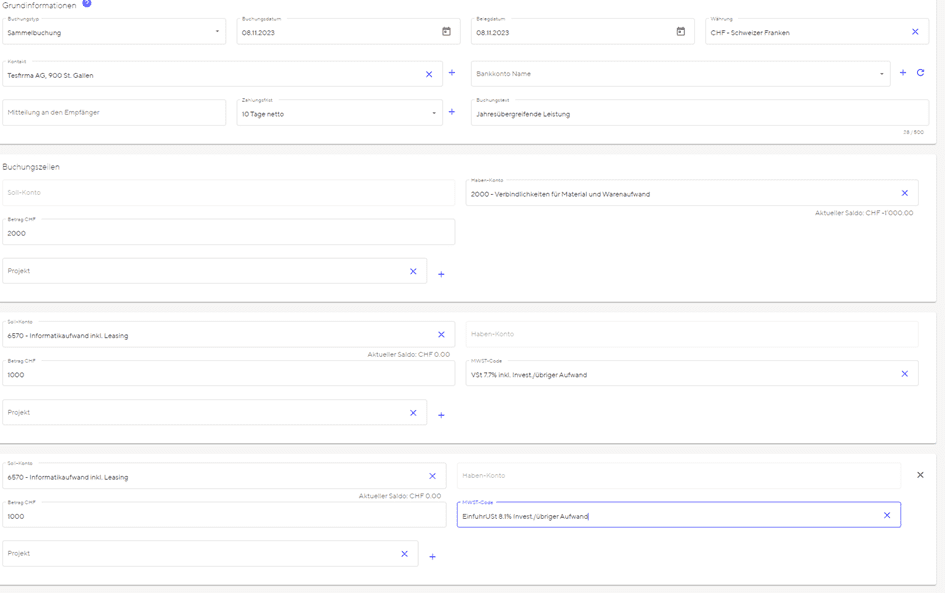

Erhaltene Rechnung von Lieferanten mit zwei MWST-Sätzen

Es kann sein, dass ab dem 3. Quartal 2023 Rechnungen von Lieferanten (z.B. Microsoft Lizenzgebühren, Antivirusprogramme, Zeitungen), die jahresübergreifende Leistungen enthalten, verschickt werden. In diesem Fall müssen die Leistungen vom Jahr 2024 bereits mit den neuen MWST-Sätzen ausgewiesen werden.

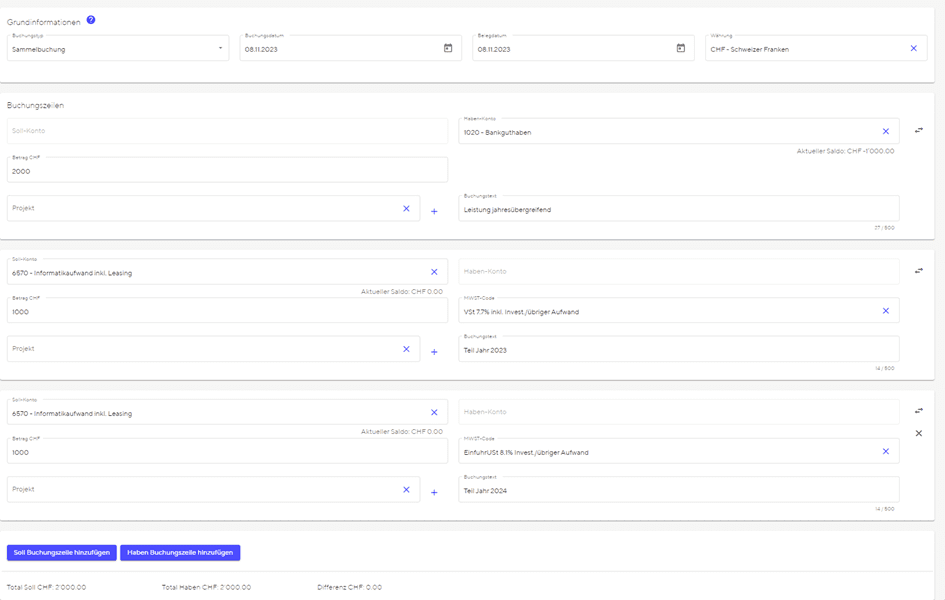

In Atlanto ist für so einen Fall eine Sammelbuchung zu erfassen, welche die Verbindlichkeit in einen Teil für das Jahr 2023 sowie 2024 trennt. Dies könnte wie folgt aussehen:

Es ist wichtig zu beachten, dass die Abgrenzung in Atlanto nicht manuell vorgenommen werden. Auch nach der Einführung der neuen MWST-Sätze müssten die Leistungen für das Jahr 2024 abgegrenzt werden.

Erhaltene Rechnungen von Lieferanten mit neuem MWST-Satz im Jahr 2023

In diesem Fall ist ebenfalls der MWST-Satz bei der Verbuchung anzupassen und anstelle vom alten der neue MWST-Satz zu wählen. Die Abgrenzung erfolgt analog dem oben beschriebenen Fall.

Erhaltene Rechnungen von Lieferanten mit altem MWST-Satz im Jahr 2024

In diesem Fall ist ebenfalls der MWST-Satz bei der Verbuchung anzupassen und anstelle vom neuen der alte MWST-Satz im Jahr 2024 zu wählen. Die Abgrenzung erfolgt analog dem oben beschriebenen Fall.

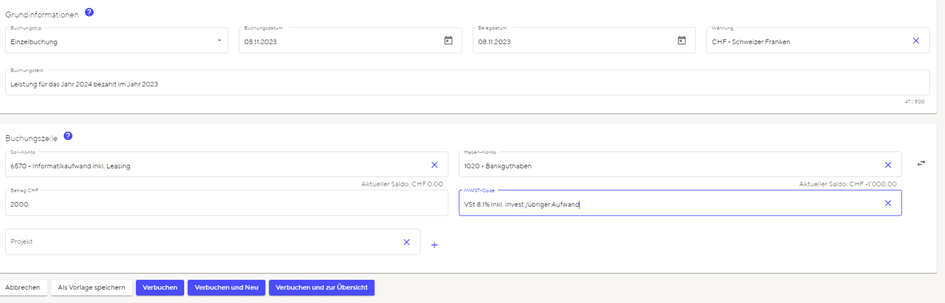

Manuelle Buchungen oder Buchungen über die Bankbewegungen

In Fällen, wo keine Offenposten-Buchhaltung für die Verbindlichkeiten geführt wird, werden die Buchungen entweder manuell vorgenommen oder es wird direkt ab den Bankbewegungen gebucht.

Falls die Zahlung im Jahr 2023 erfolgte, wird das System automatisch die alten MWST-Sätze vorschlagen. Handelt es sich aber um Rechnungen, die entweder zwei MWST-Sätze oder nur den neuen MWST-Satz enthalten, dann ist ebenfalls der MWST-Code abzuändern, entweder als Sammelbuchung oder Einzelbuchung:

Sammelbuchung:

Einzelbuchung:

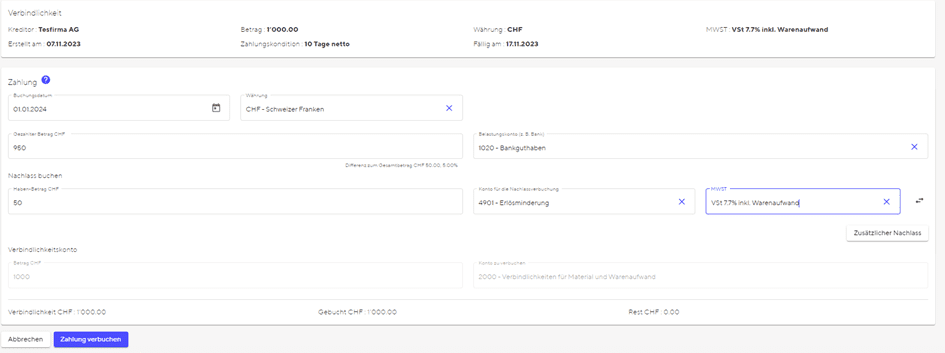

Entgeltsminderungen / Skonti

Entgeltsminderungen (Skonti, Rabatte, Mängelrügen oder Verluste) für Leistungen aus dem Jahr 2023 sind mit dem bisherigen Steuersatz zu korrigieren.

In Atlanto kann dies bei der Verbuchung der Zahlung oder nachträglich mittels manueller Buchung erledigt werden.

Verbuchung der Zahlung:

Lohnbuchhaltung

Werden Spesen ausbezahlt, so werden unter Umständen auch Vorsteuerkürzungen gemacht. In diesem Fall ist das Buchungsdatum relevant. Wenn Spesen im Jahr 2024 für das Jahr 2023 ausbezahlt werden, muss der neue MWST-Satz durch den alten ausgetauscht werden.

Erstellung MWST-Abrechnung

Erstmals ab dem 3. Quartal 2023 kann das neue MWST-Formular erstellt werden. In diesem Fall werden die Leistungen, die zum alten Satz abgerechnet wurden in einer separaten Spalte ausgewiesen und die Leistungen, die mit dem neuen MWST-Satz abgerechnet werden, in den Spalten gültig ab 1.1.2024.

Support

Für Fragen oder Unklarheiten steht unser Kundensupport gerne zur Verfügung.